踩雷损失29亿元?这项业务困扰着不少券商

今年疫情扰乱了不少行业的节奏,这也使得一些上市公司的中报数据略显“尴尬”。而券商被疫情倒逼加速财富管理业务转型升级,成效初显;借力A股火热行情,部分业务和财务数据表现不俗。

截至目前,A股39家上市券商“2020年中考成绩”已全部出炉。2020上半年,39家上市券商合计实现营收2290亿元,同比增长20.93%,合计实现归母净利润731亿元,同比增长27.12%。

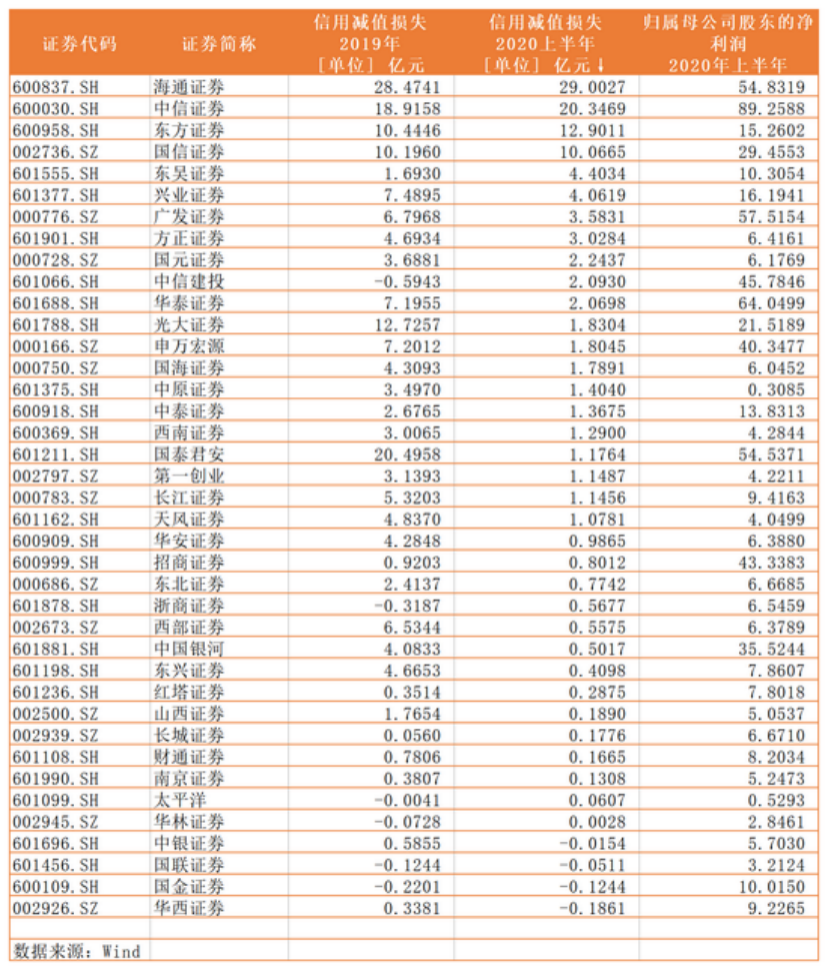

梳理发现,券商们的成绩原本可以更好。wind数据显示,39家A股上市券商上半年合计计提信用减值损失高达113.07亿元,占归母净利润总额的15%,甚至远超数十家中小券商前半年净利润之和。

是什么造成如此巨额减值损失?华泰证券曾在一份研报将主要原因之一形容为“硝烟未尽的战役”。

1

谁是券商“减值王”?

wind数据显示,39家A股上市券商累计计提信用减值损失113.07亿元,较去年同期(57.52亿元)增长96.58%。

其中,两家券商信用减值损失超20亿。20亿,比数十家规模较小的券商前半年利润总和还要高。

海通证券(600837.SH)以29亿元的信用减值损失高居榜首,同比增长173.81%;中信证券(600030.SH)计提信用减值损失20.25亿元,同比增长290.03%。

据了解,海通证券、中信证券上半年的营收分别为177.88亿元、267.44亿元,信用减值损失占营收的16.3%、7.61%。

值得注意的是,这不是海通证券第一次大额计提信用减值损失。2019年,海通证券计提信用减值损失28.47亿元,同样位居行业首位。

此外,信用减值损失超过10亿的还有两家——东方证券(12.9亿元)、国信证券(10亿元)。

信用减值损失同比增幅最高的,当属东吴证券(601555.SH)。半年报显示,2020年上半年,东吴证券计提信用减值损失4.4亿元,较去年同期增长了1548.89%。

39家券商中业绩垫底的中原证券(601375.SH)被信用减值“伤害”最深(信用减值损失占同期净利润的比值最高)。

报告期内,中原证券计提信用减值损失1.4亿元,同期归母净利润仅为0.31亿元,信用减值损失是净利润的4倍多。

(券商信用减值损失排行榜 数据来源:wind)

2

股票质押业务成业绩“拖累”?

梳理各大券商减值公告发现,各大券商计提信用减值的主要原因之一是买入返售金融资产损失所致。而买入返售金融资产主要系股票质押式回购业务形成。

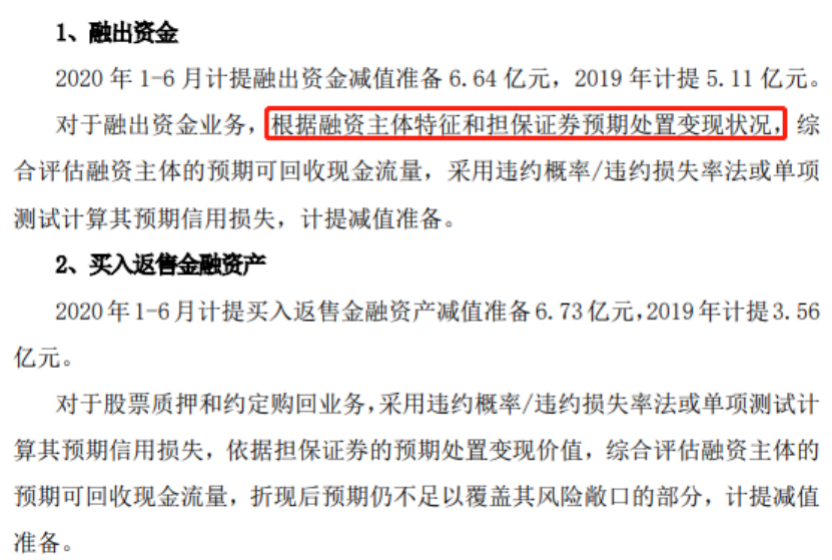

此次减值排行榜上的第一名海通证券,其2020中报数据显示,29亿元损失中,融出资金、买入返售金融资产、应收融资租赁款、其他贷款和应收款项的减值损失金额较高,分别为6.64亿元、6.72亿元、6.15亿元和8.24亿元。

排名第二的中信证券损失20.35亿元,主要是因为买入返售金融资产损失增加。

东吴证券计提信用减值损失4.40亿元。其中,买入返售金融资产损失4.33亿元,占信用减值损失的98%。股票质押业务“踩雷”獐子岛、海航实业、长城影视等公司。

东吴证券半年报披露,公司目前涉案金额在1000万元以上的诉讼、仲裁案件共有19起,其中16起与股票质押业务有关。

中信证券上半年披露了11起涉及股票质押式回购业务纠纷,诉金额超过30亿元,涉及*ST康得、东方园林等上市公司。

东方财富choice数据显示,2019年以来,截至今年4月29日,券商作为原告公开披露的股票质押式回购交易纠纷高达147起,涉及诉讼金额超过335.62亿元。

还有不少券商踩雷同一家上市公司。

*ST康得的股东康得投资,既是中信证券的诉讼对象,同时也登上了招商证券的“被告席位”;新光控股也被中原证券、西南证券等多家上市券商起诉;中金财富等多家券商踩雷退市股“雏鹰农牧”(详情可点击《猪肉贵到券商崩溃?中金财富5.47亿买了个“寂寞”》查看)……

3

股票质押,硝烟未尽的战役?

2015年前后,券商股票质押业务经历了一个粗放扩张的阶段。2018年开始,股票质押业务风险集中爆发,多家券商业绩受此“连累”。

华泰证券在题为《探寻券商股票质押转危为安之路》的研报中,更是将股票质押称为“硝烟未尽的战役”。

监管层出台诸多政策化解风险,券商也积极配合,强化风控和管理。近年来,股票质押规模整体呈下滑趋势,风险也得到有效控制。

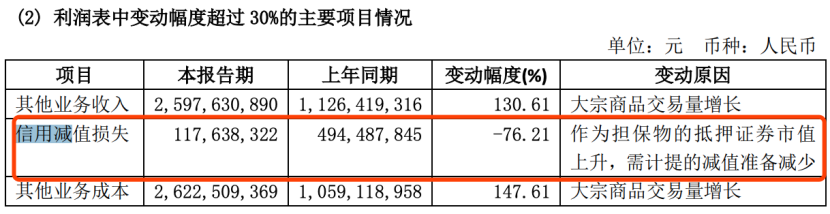

今年前半年,也有不少券商信用减值损失较去年同期下降。例如,西部证券(002673.SZ)、国泰君安(601211.SH)同比下降均超过75%。

(图片来源:国泰君安2020年半年报)

(截图来源:华泰证券研报)

既然股票质押业务风险已经得到控制,为何今年前半年券商信用减值金额如此之高?

券业观察梳理股票质押踩雷项目发现,多为早年间的存量业务。

此外,复旦大学管理学院会计学系教授、博士生导师李若山向《中国证券报》表示,巨额计提也存在“财务洗澡”的可能性。很多上市公司会在效益好的时候进行“财务洗澡”,可以将过去没暴露的损失计提出来“冲一冲”。在业绩特别好的背景下,还可以减少缴税额,从而达到平衡净利润和减值损失的目的,业绩就会表现比较平缓。

天风证券深圳分公司副总经理李毓英对《红周刊》表示,股票质押本质上就是股权抵押贷款,是券商利差收入的大头。维持稳定的股票市场,是股票质押业务生存的必要条件。随着注册制的落实,股票质押业务风险明显缓解。

不过,风险与收益往往成正比。股票质押式回购业务风险较大,但带来的收益也是相当可观的。据证券业协会公布的数据,去年券业股权质押利息收入合计463.88亿元,占券业营收的比重达到13%。

猜你喜欢

【聚焦IPO】阿维塔IPO的机遇与挑战:“CHN模式”背书,百亿亏损待救赎

2023年至2025年上半年,阿维塔的业绩呈现“冰火两重天”。天风证券旗下资管产品“爆雷”,根源在于踩雷“当代系”?

这段时间资管计划真是“爆雷”不断,前有A股家纺龙头富安娜“踩雷”中信证券,后有天风证券旗下多个资管计划未能如期兑付。项目违约债务人曾被北大控股,中信证券1.2亿元理财产品逾期兑付

8月22日晚间,深圳市富安娜家居用品股份有限公司发布公告称,此前购买的中信证券股份有限公司管理的固定收益类理财产品逾期兑付。

博望财经

博望财经

财富独角兽

财富独角兽

野马财经

野马财经

市界观察

市界观察

《财经天下》周刊

《财经天下》周刊