冲刺A股15年未果,东莞银行不止败在股权关系不明

冲刺IPO15载的东莞银行再度更新招股书。

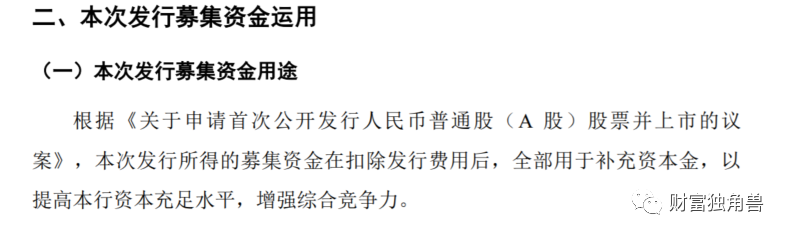

东莞银行近日在深交所主板更新了招股书申报稿,拟在深交所主板上市,发行股数由7.27亿股增至7.8亿股,计划募集资金84亿元,发行上市所募集的资金扣除发行费用后,将全部用于补充该行核心一级资本,提高资本充足水平。

与此同时,这份招股书还披露了今年上半年的财务数据,实现营业收入54.98亿元,归属于母公司股东的净利润23.52亿元。

据悉,东莞银行原名为东莞市商业银行股份有限公司,在原东莞市14家城市信用社以及19家独立核算营业部清产核资及重组的基础上于1999年组建设立,目前经营业务主要包括存贷款、结算、票据承兑与贴现、银行卡、金融投资、同业拆借、外汇买卖以及代理收付款项和代理保险等。

作为地方法人银行,在东莞当地激烈的市场竞争环境中,东莞银行保持较高的市场份额和影响力,存款、贷款余额在东莞的市场份额均位居前列。截至2023年6月末,东莞银行共有178家分支机构,在东莞市设有总行营业部,在广东省内设有10家分行,另设有众多支行。

虽然东莞银行业绩稳健增长,但光鲜亮丽的背后却存在诸多瑕疵,息差持续承压,资产质量堪忧,股权关系不明晰等问题值得关注。

这一次,东莞银行能否实现上市梦?

01

业绩增长的背后,息差却持续承压

诚然,广东省经济较为发达,产业结构不断优化,为东莞银行所处的银行业发展提供良好基础。

2022年广东省经济保持平稳增长,地区生产总值达129,118.58亿元,较上年增长1.9%,规模在全国31个省份中排名第1位,人均地区生产总值10.19万元;三次产业结构为4.1:40.9:55.0,其中先进制造业、高技术制造业增加值占规模以上工业比重分别达55.1%和29.9%,现代服务业增加值占服务业比重达53.39%;此外,以数字经济、新一代信息技术等为代表的新经济不断发展壮大,制造业和服务业转型升级加快,高端产业占比不断提升。财政方面,由于公共财政支出增加,2022年全省地方一般公共预算收入13,279.73亿元,较上年下降5.8%。广东省居民收入水平处于全国较高水平,2022年城镇常住居民人均可支配收入5.69万元,较上年增长3.7%;农村常住居民人均可支配收入2.36万元,较上年增长5.8%。

近年来,广东省金融业尤其是银行业保持着强劲的发展势头,存贷款总量增速较快。截至2022年末,全省银行业金融机构本外币各项存款余额为322,357.66亿元,较上年末增长10.0%,各项贷款余额245,722.94亿元,较上年末增长10.6%。受减费让利政策导向影响,2022年广东省银行业金融机构实现税后利润1,850.99亿元,同比下降6.2%;年末不良贷款率为1.07%,较上年末提高0.13个百分点。

良好的外部环境为东莞银行的快速发展提供了可能,近年来体量在壮大。2020年至2022年,东莞银行实现营业收入分别为91.58亿元、95.11亿元和102.79亿元,净利润分别为28.76亿元、33.20亿元和38.33亿元。2023年上半年,东莞银行实现营业收入54.98亿元,净利润23.52亿元。

但受自身业务定位影响,东莞银行整体贷款利率水平不高,近年来受减费让利政策导向、同业竞争加剧以及LPR利率下调等因素影响,东莞银行净息差较低且持续收窄。

数据是最好的证明。东莞银行2020年至2023年上半年净利差分别为2.11%、1.82%、1.72%、1.64%,净息差分别为2.08%、1.79%、1.67%、1.62%,2023年上半年这两项指标均低于可比上市银行平均值,东莞银行也做出了回应,“主要是由于贷款和投资收益率低于同业可比上市银行。”

此外,同期东莞银行资产利润率分别为0.85%、0.75%、0.74%和0.73%,也均低于可比上市银行均值。

02

资本充足水平低于上市银行均值,资产质量堪忧

除了息差持续承压外,东莞银行资产质量也不佳。

近年来东莞银行总资产规模持续增长,由2020年末的4163.26亿元增长至2022年末的5384.19亿元,年复合增长率13.72%,截至2023年6月末再次增长至5728.68亿元,在广东省城商行中位列第2名,其中信贷资产净额、金融投资资产、对央行债权和对同业债权分别占比54.88%、35.60%和7.77%。

截至2023年6月底,东莞银行贷款总额较年初增长10.50%至3209.13亿元,其中公司贷款余额2012.72亿元,较年初增长18.30%,在总贷款中占比上升至62.72%。信贷资产质量方面,期末关注贷款余额较年初增加2.58亿元至28.53亿元,不良贷款余额较年初增加2.61亿元至29.76亿元,不良率与年初持平为0.93%。另外,不良贷款率也在逐年下降,2020年至2022年分别为1.19%、0.96%、0.93%。

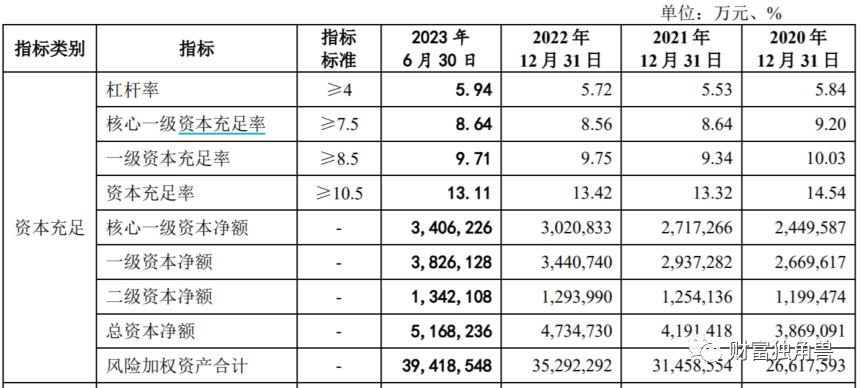

但东莞银行资本充足水平却呈波动下滑趋势,并且低于可比上市银行均值,也意味着抗风险能力处于行业尾部。2020年至2022年末东莞银行资本充足率分别为14.54%、13.32%、13.42%;核心一级资本充足率9.2%、8.64%、8.56%;一级资本充足率为10.03%、9.34%、9.75%;2023年6月末资本充足率和一级资本充足率分别较年初下降0.31、0.04个百分点至13.11%、9.71%,虽然满足监管要求,但低于可比上市银行均值。

东莞银行解释称,“相对于可比上市银行,该行的资本工具补充渠道受限,核心一级资本仅来源于留存收益,风险资产的快速增长加大了对资本的消耗。此外,由于中小银行特别是非上市银行资本补充渠道相对有限,主要通过内部盈利累积增加核心一级资本。随着业务规模的持续增长,该行核心一级资本充足率与监管底线的缓冲空间不断缩小,面临较大的资本补充压力”。

拨备覆盖方面,受房地产业以及建筑业拨备覆盖率下滑等影响,2022年东莞银行整体拨备覆盖率同比下降了5.18个百分点至254.3%,创造了近3年来拨备覆盖率的首次下滑,而2023年上半年进一步下滑至248.3%。

03

冲刺IPO15年未果,罪魁祸首或为股权关系不明晰

随着业务发展持续消耗资本且融资渠道相对有限,东莞银行面临一定资本补充压力,并试图通过IPO上市促进资本状况的改善。

此次东莞银行试图将发行上市所募集的资金扣除发行费用后全部用于补充该行核心一级资本,以此提高资本充足水平,但能否成功上市仍存在较大的不确定性。

值得注意的是,早在2008年东莞银行就想登陆资本市场,并于2012年进入IPO“落实反馈意见”阶段,但2014年因未完成预披露而被终止审查,时隔四年才重启上市,在广东证监局办理了辅导备案登记,进入上市辅导期,后于2019年报送招股书且得到证监会反馈,2023年3月全面注册制正式落地实施后如期完成申报,IPO上市审核过渡至深交所,目前审核处于“新受理”状态。

兜兜转转15年,东莞银行仍未实现上市梦想,背后的原因或在于其部分股权关系不明晰。

截至2023年9月11日,东莞银行共有股东5185户,其中自然人股东就有5106户,合计持股约5.4亿股,占总股本的23.09%;法人股东79户,共持有18亿股股份,占总股本的76.91%。前十大股东中仅有第一大股东东莞市财政局(21.16%)持股比例超过5%,由于股权较为分散,东莞银行无控股股东及实际控制人。

除了股权分散外,东莞银行还有未亲自或委托他人办理托管手续的自然人股东及法人股东,也意味着一些股权没有确权。

此外,东莞银行的内控能力也有待提升。

2020年以来,东莞银行受到行政处罚共计10宗,涉及处罚金额合计315.2万元,其中票据业务成为“重灾区”。今年7月底,东莞银行深圳分行就因票据贴现资金用作开票保证金,虚增存款、数据治理不到位被深圳监管局罚款90万元,并没收违法所得8.78万元。此前东莞银行票据业务更是被质疑出现了“不正常”的爆发增长。2020年东莞银行票据贴现规模同比增长约17倍至达295.17亿元,但2022年回落至187.38亿元,异常的数据一度引发了市场对其“冲量”美化财报的怀疑。

东莞银行的确还有不少问题需解决,上市梦还有一段距离。

财富独角兽

财富独角兽

博望财经

博望财经

野马财经

野马财经