反超思念、三全,安井食品如何打赢逆袭之战?

1992年,50岁的陈泽民创建三全食品(下文简称“三全”),他孕育了中国第一颗速冻汤圆、第一只速冻粽子。

90年代的速冻市场混沌初开,嗷嗷待哺。“哪怕日产30吨,都无法满足市场需求。上百辆外地车涌入三全,要等十几天才能排上货”,陈泽民回忆。

1997年,三全已是汤圆大王,南方速冻市场领军品牌——龙凤都挤不进河南。这一年,河南大学新闻系毕业的李伟,创建了思念食品(下文简称“思念”),还把工厂开在了三全对面,产品上步步紧跟。

“价格便宜,可以赊账”,据说思念这一个动作就从三全挖走了6000多万元的订单。依靠中央一套的广告,思念声名大噪。

恰逢此时赶上了商超红利期,各地商超、大卖场如雨后春笋般涌现,行业需求快速扩容。思念依托渠道外包,产能快速扩张,跑马圈地。

1998年,三全营收破亿,次年思念营收紧跟破亿。2001年,思念推出的水饺产品大卖,三全迅速跟进。2003年,思念后来居上,坐上了行业龙头宝座。

2006年,思念市占率达20%,销售额达20亿元,春风得意的思念登陆新交所上市,并在成都、广东和江浙建厂扩大产能。此时营收仅为9.258亿的三全不甘示弱,在天津、成都、苏州、广州等地开始布局生产基地,快马加鞭地抢占市场。

2008年8月,三全在深交所上市。彼时,由于家电下乡和收入提升,行业仍保持着较快的扩张速度,但行业竞争者也逐渐增多,竞争加剧后躺赚的时间结束了,品牌之间的比拼更残酷。跟思念的代工相比,三全的区域子公司直营模式,对渠道掌控力更强,开始慢慢反超。

2012年,思念食品因屡陷质量门、业绩下滑等原因,退市私有化。这一年,李伟把更多精力放在了专门服务肯德基等餐饮公司的新业务“千味央厨”上。

2013年,三全收购被亨氏丢弃的昔日南方冷冻巨头龙凤品牌,其58万吨产能加上龙凤食品8万吨产能,让它成为无可撼动的行业龙头。

三全利用渠道优势将冷冻品龙头的护城河挖得极深,一统江湖数载,速冻米面行业格局逐步固化。

但没人想到,一个比思念还年轻的南方品牌——安井食品,竟然在7年后,将三全挤下了龙头宝座,市值还一度达到三全的三倍。

安井食品

1998年,刘鸣鸣因为看到了国外繁荣的冷冻食品行业,创立无锡华顺民生食品(安井食品前身),并开启了公司的职业经理人管理模式。

无锡公司主要生产水饺、馄饨等米面制品,与三全、思念夺食非常艰辛,最终它在巨头没那么重视的馒头、花卷等发面领域找到了立足点。

2001年,厦门华顺民生食品成立。福建渔业资源丰富,为了充分利用地缘优势,安井在巨头厮杀的战场外,选定了利润更高的沿海特色小吃鱼丸、花枝丸等制造领域,并迅速崛起。

鱼糜产品技术门槛不高,但冷链物流费用很高,想要具备价格优势,贴近市场生产非常重要。当某区域销售体量达到一定规模时,安井就会在当地建厂,降低运费成本。2005年,安井无锡火锅辅料工厂开建。

起初无锡工厂复制了“厦门模式”,但是销不对路让公司亏损了400万。

无锡公司于是放弃了一线品牌定位,转而从海欣等品牌更薄弱的“中小城市、农贸市场、中小餐饮店”入手,做高质中的高性价比产品,通过“快速跟进模仿”抢占份额,并利用特色产品提升渠道认可度,利用农村包围城市的战略开疆拓土。

2007年,华顺民生无锡厂和厦门厂合并。虽然主营米面业务的无锡厂比主营火锅辅料的厦门厂营收和净利润都更高,但公司坚信米面市场强手如林,且空间不大,而在火锅辅料市场公司更有优势。不能沉溺于表象繁荣,应扩大优势。

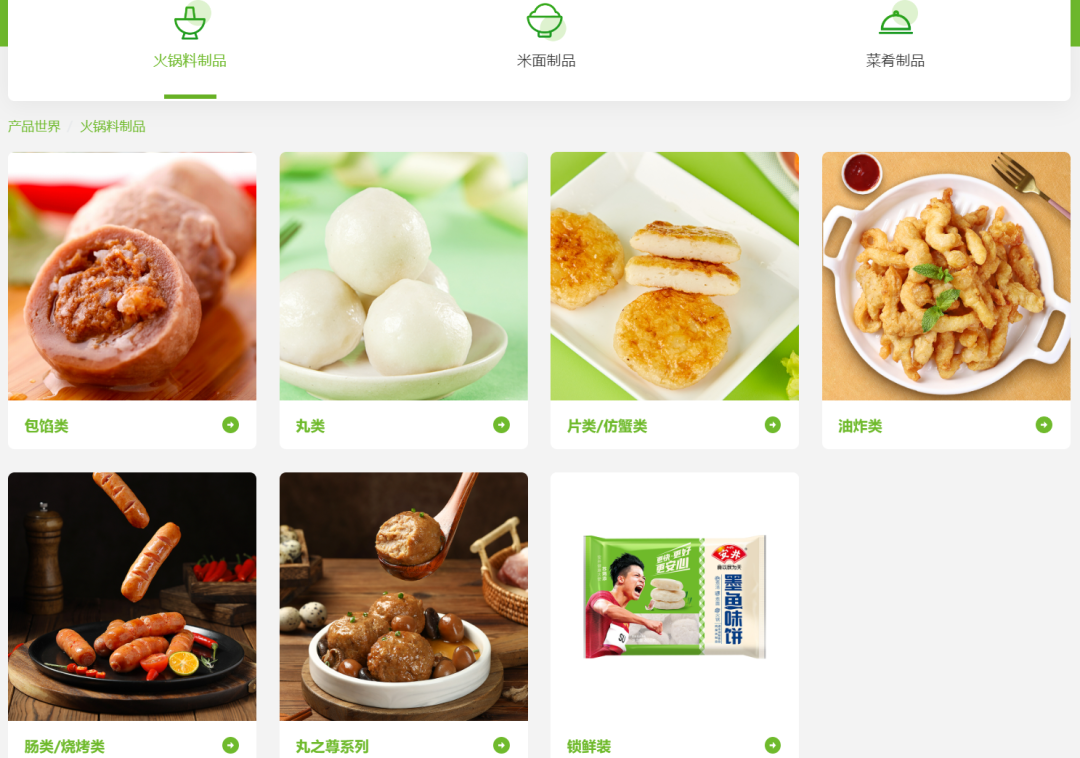

于是安井快速完成了从米面向火锅料的战略切换,当年火锅料销售占比即达70%以上。

在餐饮渠道勃兴之前形成局部优势,这是安井突围的第一步大棋。想要让公司成为行业龙头,未雨绸缪非常重要。未来竞争一旦激烈,成本和资源优势至关重要,需要提前布局。

安井的基地与工厂建设,是降本增效的关键。随着业务扩张,安井从福建一路北上,依次完成了从华东→东北→西南→华中→华北的全国化科学产能布局。基地和工厂均选在了经济发达或最具潜力的地区,降低运输成本。

无锡基地成功后,公司摸索出“销地产”“产地研”“产地销”的工厂基地建设模式,不但增强了市场反应速度和对供应商的服务能力,还极大地提升了产能利用率(2021年,安井实际产能74.18万吨,产能利用率高达98.55%)。

坚持大单品思路,按“大线快跑”模式布局生产线。为增强渠道应变能力,安井选择了“及时跟进、适度创新”的研发策略,在快速满足市场需要的同时,集中资源对有潜力的产品做适度创新突破,从而推出在“全渠道适用、全区域适销”的大单品。

生产中,公司采购国内外行业最前沿的机械化、自动化设备,提效保质。以“大线快跑”的模式,为企业争取市场空间。大单品更适应规模化生产运营,还能利用规模效应降低成本。

安井前十大单品在营收中占比近40%。它们还是营收增长的核心动力,对整体营收增长的贡献平均在50%左右。

稳固行业地位,离不开强大的队伍。公司利用成本优势,给经销商提供高质畅销的产品,让渡出可观的利润空间,从而沉淀了渠道忠诚度。为了提升渠道活力,公司以每500万销售额至少匹配1名人员的标准,匹配了3000余名销售人员,借助军事化训练,将销售人员塑造成渠道铁军。

渠道铁军会“协助经销商开发中小B餐饮客户、提供二次对账、协助户外活动宣传和协办订货会”等贴身高效的服务。公司推崇的“马上去做、用心去做”的执行标准,加强了安井在渠道的口碑和连接。

2011年,在主营业务具备了一定优势的情况下,安井再次调整策略,采取了“双剑合璧、餐饮发力”的方式,将面米制品提为火锅料的辅助,在餐饮赛道扩大市场占有。公司还在泰州、辽宁、四川等地建设新生产基地,持续扩张产能。

2012年,安井食品火锅料在不断地跑马圈地下,营业收入达到10.2亿元。此时,三全的营收高达26.81亿元。安井的直接竞争对手海欣和惠发收入分别是7.4亿元、8.9亿元,安井虽微微领先,但没有压倒性优势。

事情很快迎来了转机。

安井超车

速冻食品行业2013年后,行业增速下台阶。2014年,产量首次出现负增长。安井却迎来了超车的好时机。

它率先挑起了大规模的价格战,开始加速市场收割。此时,安井的泰州、辽宁产能落地,厦门、无锡两地产能继续扩容,于是它主动打起了价格战。在行业不景气和价格战的双重打击下,很多企业弃船逃生。

2014年,同样感受到寒意的龙头三全,也转身寻找新的增长点。但它没看上安井的火锅料生意,而是推出了鲜食餐饮。奈何此时正赶上外卖的爆发期,便利店的标准化鲜食怎么能跟丰富多样、补贴不断的外卖业务媲美?

三全失败,几乎是必然。2015年,三全鲜食项目亏损了7000万元。与此同时,安井却在自己的战场上春风得意。

2016年,率先挑起价格战的安井大获全胜,火锅料销量超过20万吨,收入已经是海欣和惠发的两倍多。打法思路愈发清晰的安井,坐稳了细分行业龙头的宝座。

但年产量31.1万吨的安井,在年产54万吨的三全面前,依然很渺小。

2017年,安井在上交所上市,有了资本助力的它开始和三全在冻品市场上一较高下。

这一年餐饮端需求回暖,连锁化率加速提升,加上餐饮端用工、成本压力,餐饮供应链开始加速改造。

速冻食品“餐饮渠道”这个香饽饽,越来越耀眼。

这一年,李伟出清了思念的股票,将服务于肯德基等B端餐饮企业的千味央厨从思念独立了出来,在餐饮渠道撸起了袖子。三全也开始设立餐饮事业部。海欣、惠发在市场旺盛的需求下,选择了提价增利。

安井则一边加大对西南、华南、西北、华中等弱势市场的开发,使B端经销商大幅增加;一边采取“主动跟随”的提价策略,即等对手提价之后再跟随提价,从而抢占对手丢失的市场。

安井开始向着三全的方向穷追不舍。

在三全入局餐饮渠道的同时,安井也攻入了三全的腹地。它主打农贸市场和小餐饮店,所以其米面产品价格比主打超市的三全更低。

2018年,扎根餐饮渠道的安井,很快感受到了市场的变化,于是提出“三剑合璧、餐饮发力”的经营策略,在火锅料、米面制品外,又增加了速冻菜肴制品业务,进入了火热的千亿预制菜市场。

这一年,三全营收55.4亿,安井营收42.6亿,但安井的净利润却大幅领先。三全速冻米面制品营收占比89.96%,净利润仅为1.02亿,安井肉和鱼糜制品营收占比超过65%,净利润达2.7亿。

2019年,年近80岁的陈泽民,将董事长之位交给了儿子陈南。但随着大型超市的销量下滑,三全两大产品饺子、汤圆一度出现负增长,年营收增幅也不超过10%。

反观定位“餐饮市场中央厨房”的安井,餐饮渠道的收入占比为58%,每年营收增幅达20%以上。2019年下半年,配合锁鲜装的推广,安井的C端经销商开始增加。

与借着餐饮渠道崛起疯狂扩张的安井相比,三全餐饮渠道营收占比仅为13%。2019年底,三全获得了7-ELEVEN便利店业务在河南省的独家经营权,继续着其鲜食餐饮的旧梦。

2020年疫情后,安井的C端高毛利产品快速放量,BC端开始平分秋色。安井借势快速扩充BC端经销商,并在信息化赋能下,对渠道进行扁平化管理。

在预制菜赛道,安井以“B端做销量,C端做品牌”的思路推出重资产、侧重B端的安井小厨,和轻资产、侧重C端的OEM品牌“冻品先生”,扩大市场占有。

2020年,安井食品以69.65亿营收超过三全,成功夺魁。2021年,其营收92.72亿,其中菜肴制品为14.29亿元,同比增长112.41%。预制菜的热度加持,让其股价节节攀升。

2021年8月,安井对湖北新宏业持股扩至90%,2022年9月,又收购湖北新柳伍70%股权,提升在上游淡水鱼糜原料的渠道话语权,并奠定在预制菜大单品速冻小龙虾上的资源优势。

今年前三季度,安井营收81.56亿元,同比增长33.78%,净利润6.89亿元,同比增长39.62%。第三季度净利增62%,预制菜的第二增长曲线收效明显。至笔者截稿,安井市值达426.89亿元。

2022年上半年(第三季报未出),三全食品营收38.21亿元,位居行业第二,但其市值却仅为133.37亿。

有人为三全鸣不平,但家族企业管理的三全跟现代职业经理人管理的安井相比,的确略显冲劲不足。曾经靠商超崛起登顶的三全,在渠道旧梦里错过了餐饮渠道的东风,便利渠道和鲜食餐饮显然拖不起它的重回霸主之梦。

有句话叫“一个人干不过一个团队,一个团队干不过一个系统,一个系统干不过一个趋势”。回看冷冻的昔日龙头——三全、思念、安井,崛起者都是乘上了趋势的东风,但安井要坐稳龙头则需要更大的功力。

猜你喜欢

安井食品:一季度营收23.4亿元,将斥资6亿布局小龙虾

4月25日,速冻食品龙头安井食品晚间披露了一季度报告。一季度实现营业收入23.39亿元,同比增长24.16%;净利润2.04亿元,同比增长17.65%。

野马财经

野马财经

砺石商业评论

砺石商业评论

《财经天下》周刊

《财经天下》周刊

博望财经

博望财经