昔日与恒瑞齐名,如今卖房减负,海正药业引入高瓴欲翻身?

近日,海正药业(600267.SH)收购瀚晖制药的方案修改了大半年后终于有了审核结果,重组事项经证监会审核后获得有条件通过。

据公告显示,此次交易前,海正药业通过海正药业(杭州)有限公司(以下简称“海正杭州”)持有瀚晖制药46%股权,同时直接持有瀚晖制药5%股权,为瀚晖制药控股股东。

此次收购,海正药业拟通过发行股份、可转债及现金支付方式剑指HPPC Holding SARL(以下简称“HPPC”)所持瀚晖制药剩余的49%股权。

而HPPC的主要出资人为高瓴资本管理的美元基金。借此收购,高瓴资本将入驻海正药业,成为其第二大股东。

关联交易引质疑

关于此次交易的对价,瀚晖制药的所有者权益账面价值为28.94亿元,评估值为89.81亿元,评估增值率为210.28%,瀚晖制药对应的49%股权评估值为44.01亿元。

海正药业拟以发行股份的方式支付交易对价18.85亿元,以发行可转换公司债券的方式支付交易对价18.15亿元,以现金方式支付交易对价7亿元。

对比今年7月份的初始方案,现金支付金额减少一半,可转债规模则相应增加。当时方案曾引来上交所的问询,原因在于海正药业曾放弃瀚晖制药的优先购买权。

2012年,海正药业与辉瑞公司合资成立海正辉瑞(瀚晖制药曾用名),双方均有资金与技术的注入。

瀚晖制药主营业务包括药品的开发、生产和销售,以及提供推广服务。瀚晖制药销售的药品品种覆盖肿瘤、抗感染、心血管、糖尿病、激素、免疫抑制等领域,其还依托自身强大的销售渠道,为知名医药企业提供药品推广服务。

2017年11月,辉瑞公司要出手瀚晖制药股权,而海正药业并未购买,高瓴资本以约19亿元受让瀚晖制药49%的股权。今年7月,海正药业欲以44亿元溢价139%收购,上交所问询此次交易的必要性和定价合理性。

昔日放手了,今时又要买。海正药业对此回应称,放弃优先购买权是基于当时的困难,而估值溢价是因为瀚晖制药取得高新技术企业证书。

瀚晖制药确有相当的吸引力。

2018年度、2019年度及2020年1-6月,瀚晖制药归属于母公司所有者的净利润分别为5.29亿元、5.41亿元和3.89亿元,经营活动产生的现金流量净额分别为4.70亿元、4.89亿元和2.55亿元。

不过,外界对于瀚晖制药和上市公司之间的关联交易,以及高新技术企业资质都有所质疑。

2018年至2020年上半年,瀚晖制药向上市公司体系关联采购金额分别达到11.72亿元、3.84亿元和1.79亿元,占当期采购总额的55.38%、15.96%和11.96%;关联销售分别为13.4亿元、8.02亿元和4.07亿元,占当期营业收入的35.08%、18.66%和20.29%。

可见,关联客户对瀚晖制药有着不小的支持。

公告中介绍,瀚晖制药的推广服务收入主要来自自营推广和代理推广,自营推广通过瀚晖制药专设销售机构的销售团队自主展开,代理推广则由公司委托第三方推广服务商开展。自营推广客户主要包括海正药业和辉瑞,外部客户则包括复旦张江、诺华、再鼎医药等。

然而令人疑惑的是,对海正药业的推广服务业务毛利率显著高于外部引入产品推广服务毛利率。

2018年至2020年上半年,对于海正药业产品的推广服务毛利率分别为54.30%、74.67%、72.99%,而对外部引入产品的毛利率分别为23.24%、51.57%、32.29%。

(图片来源:公司公告)

两者较大的差距引来外界对其关联交易利益输送的疑虑。海正药业证券部相关负责人解释称:“公司采用自营推广和代理推广相结合的业务模式,依靠自身网络进行营销推广具有一定的营销优势。”

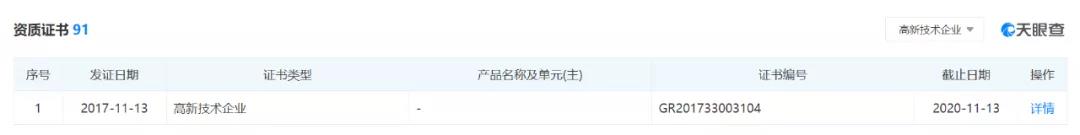

另外,据天眼查信息显示,瀚晖制药的高新技术企业资质证书为2017年11月13日生效,有效期三年,已于2020年11月13日到期,并且有媒体引用相关数据对证书真实性发起质疑。

该报道中称,高新技术企业认定相关要求,申报企业最近一年销售收入在2亿元以上的企业,研究开发费用总额占销售收入总额的比例不应低于3%。而2018年至2020年上半年,瀚晖制药的研发费用分别为1.44亿元、0.98亿元和0.21亿元,分别占当期营业收入3.77%、2.28%和1.02%,近两年不足3%。

(图片来源:天眼查)

对此,海正药业证券部相关负责人称:“该数据引用的合并报表数据,因此不准确,而据瀚晖制药自身的数据是达到标准的。此外,证书到期后,公司已经重新申请了,且已获批准。”

变卖资产撑业绩?

海正药业曾有着辉煌的过去,其抗肿瘤药、抗寄生虫药、心血管系统药三大类产品出口额曾居国内企业首位。2000年,海正药业成功在上交所主板上市,当年营收实现5.18亿元,净利润达0.56亿元,与恒瑞医药并驾齐驱,是医药领域中妥妥的白马股。

然而近几年,海正药业业绩下滑甚至在2019年实现巨亏,股价也与“医药一哥”恒瑞医药走向不同命运。

从2000年上市至今,恒瑞医药已达6000亿,而同年上市的海正药业市值159亿元,仅为恒瑞医药的2.7%,在医药企业市值排名第74位。昔日医药白马股落得如此田地,令人唏嘘。

海正药业在股市“不复当年勇”的背后,是不再坚挺的业绩。

据海正药业财报数据显示,2017年至2020年前三季度,公司分别实现营收105.72亿元、101.87亿元、110.72亿元、81.54亿元,实现归母净利润1356.62万元、-4.92亿元、9307.27万元、3.43亿元,近年来公司归母净利润波动较大。

而海正药业扣非净利润分别实现-1.41亿元、-6.12亿元、-25.21亿元、7342.72万元,其主营业务已连续亏损三年。

近几年,海正药业投资扩张过于激进,2011年以来的在建工程规模剧增。2014至2018年,海正药业在建工程的投入超过80亿,18年底账上还有近50亿的在建工程没有完工,其中32亿在建工程建设期超过4年,且工程累计投入已或预计高于当初的预算金额。

在2018年陷入亏损泥潭时,海正药业管理层经历大换血,具有财经院校教育背景和政界履历的蒋国平上任董事长。随后近两年来,海正药业将“瘦身”放在首要地位,进入了“卖卖卖”的节奏。

2019年3月,海正药业披露了《关于处置部分房产的公告》,公开挂牌出售位于北京、上海杭州、椒江四处的闲置房产。

今年7月,据海正药业公告显示,其自2019年以来,出售了4家子公司股权、4套房产,分别实现成交金融31.4亿元和3.1亿元。

今年8月至9月,海正药业分别将位于上海市徐汇区的厂房和位于杭州市富阳鹿山街道的办公楼进行转让,转让价格分别为1515万元和2.9亿元。

截至上半年,海正药业的资产负债率达57.44%,其中短期借款27.36亿元。此次交易将可转债规模提高到18.15亿元,公司债务负担将有所加重。

引入高瓴求变

据收购方案,海正药业将发行18.85亿元定增,收购高瓴资本持有的瀚晖制药股权,收购完成后,高瓴资本将持有海正药业21.53%股权,成为第二大股东。

事实上,高瓴资本在医药领域布局动作频频。

今年2月份,高瓴资本以不超过23.11亿元全额认购国内医药CDMO(合同研发生产组织)龙头凯莱英定增,成为其持股5%以上的股东;3月份,华兰生物引入战略投资者,高瓴资本出资超12亿元入局;5月份至6月份,挂牌上市的海吉亚、甘李药业,高瓴资本也有所布局。

据《证券日报》报道,瀚晖制药的高速发展离不开高瓴资本在战略、销售等方向的长期赋能,此次交易完成后,高瓴资本预计会延续到对海正药业的赋能。

2019年,高瓴资本曾对瀚晖制药进行架构大调整,团队重组为肿瘤药物、基础药物、抗生素等三大事业部。高瓴资本成为海正药业第二大股东后,话语权将得到加强。

对此,海正药业证券部相关负责人告知:“目前为高瓴资本保留了一个董事会席位,只是还未确定以何种方式入驻。”

医药是高瓴资本重点关注的领域之一,其成为海正药业第二大股东后,能否帮海正药业重现荣光,还需拭目以待。

猜你喜欢

为肾病患者提供更高效的治疗方案,华源再生医学成功完成A轮融资

本轮融资将主要用于由iPSC衍生肾祖细胞iNPC101人源肾祖细胞注射液的临床申请和临床试验。

投中网

投中网

猎云网

猎云网