优然牧业四成营收来自伊利,母公司扶上马送多远?

近年来,伊利、蒙牛、光明、飞鹤、新希望等乳业巨头们开始从源头下手,大举收购、加码奶源企业。

对于乳业巨头来说,保障上游原奶供应是稳定生产经营的前提条件,也是减少未来业绩增长不确定性的有效措施。

例如近期冲击上市的优然牧业,从2020年上半年营收来看,其96.9%的原料奶,都供应给了它的控股股东——伊利股份。

“全球最大原料奶提供商”赴港上市

11月29日,中国优然牧业集团有限公司(以下简称“优然牧业”)向港交所递交招股书,拟在港股主板上市。

优然牧业官网显示,公司旗下拥有65座自营牧场,大部分牧场集中在北纬40度至50度的黄金奶源带,辐射全国14个省份、直辖市和自治区。公司养殖进口良种荷斯坦奶牛和娟珊牛约30万头。

据弗若斯特利沙文公布的数据显示,全球前五大行业可比公司奶牛存栏量分别为28.7万头、23.59万头、19.5万头、18万头、17.5万头;原料奶产量分别为76.93万吨、75万吨、75万吨、59万吨、50万吨。其中,优然牧业奶牛存栏量为28.7万头,原料奶76.93万吨,为全球最大原料奶提供商。

(截图来源于优然牧业招股书)

招股书显示,公司连续三年营收和净利润实现大幅度增长。

具体来看,营收从2017年的50.91亿元,增长至2018年的63.33亿元,并进一步增长至2019年的76.68亿元。三年内,优然牧业营收复合增长率为22.7%。截至2020年6月30日,优然牧业营收为53.44亿元,同比增长55.5%。

同时,净利润方面表现也较为突出。从2017年的2.78亿元,增长至2018年的6.53亿元,并进一步增长至2019年的8.02亿元,近三年,优然牧业的净利润复合增长率为69.9%。截至2020年6月30日,优然牧业的净利润为7.44亿元,同比增长103.8%。

对于此番赴港上市,优然牧业相关人士表示,“港股市场作为全球最开放的资本市场之一,汇聚全球资本资源的同时,也汇聚了最严苛专业的投资者群体,被称作企业价值试金石。而考虑到优然牧业全产业链的领先优势,其选择在港股IPO是底气十足的。而从我国奶牛畜牧业现状及趋势来看,优然牧业的底气不只来自于企业优质的基本面,也来自于行业发展的广阔前景。

伊利是最大客户

进一步结构优然牧业的业务结构,所有业务中,原料奶成为优然牧业第一大营收业务。

招股书显示,原料奶营收从2017年的22.37亿元,占当期总营收43.9%,增长至2018年的26.1亿元,占当期总营收41.2%,并进一步增长至2019年的30.63亿元,占当期总营收40%,营收持续稳步上升。2020年上半年,原料奶营收为31.93亿元,占当期总营收59.7%。

这其中,伊利贡献了绝大部分营收,同时,也是优然牧业近三年来最大客户。

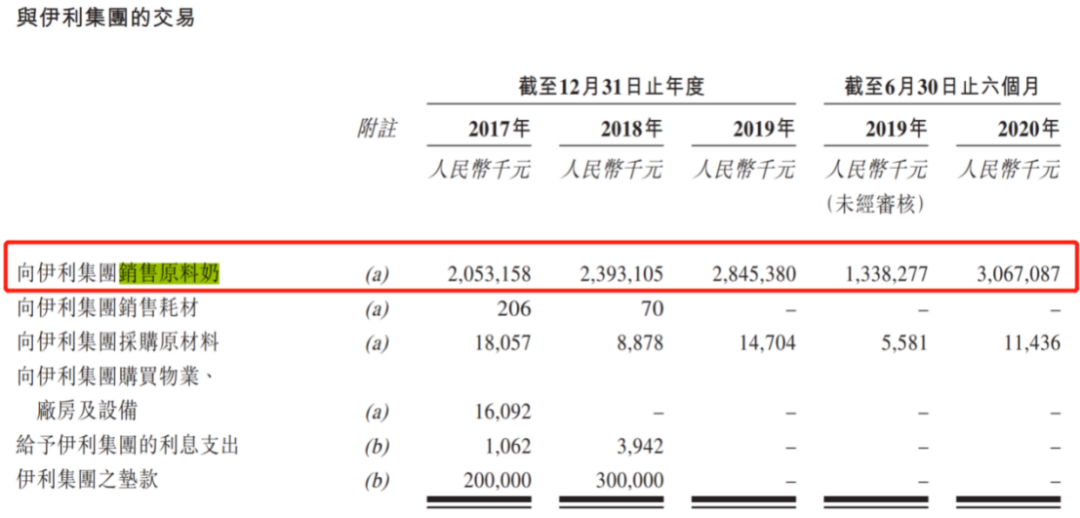

招股书显示,2017年-2020年6月30日,优然牧业向伊利股份销售的原料奶产生的收入分别为20.53亿元、23.93亿元、28.45亿元、30.67亿元,分别占同期原料奶销售总额的91.8%、91.7%、92.9%、96.1%,占比较高,且呈增长态势。

其中,2019年,伊利股份向优然牧业购买的28.45亿元原料奶,占优然牧业当期总营收37.1%,为优然牧业最大客户。

(截图来源于优然牧业招股书)

风云资本界发现,九成以上原料奶卖向伊利背后,是双方股权、业务等多方面的深度绑定。

先是2000年,伊利股份(600887.SH)收购呼市配合饲料厂,成立内蒙古伊利饲料有限。2007年和2014年,伊利相继成立内蒙古伊利畜牧发展有限、内蒙古伊禾绿锦农业发展有限。

到了2015年,伊利才正式成立优然牧业,并将上述公司划归优然牧业旗下,分别对应饲料业务、畜牧业务以及草叶业务。

同年,伊利为解决优然牧业资金需求,以14亿元的价格转让优然牧业40%股权,从而成为优然牧业控股股东。

在股份转让的同时,双方还签订了一份“原料奶订购协议”。

协议内容显示,优然牧业承诺每年向伊利股份出售公司70%原料奶。只要优然牧业愿意且能够向伊利股份提供原料奶,伊利同意购买公司余下30%原料奶。

(截图来源于优然牧业招股书)

奶源买断是柄双刃剑

与伊利股份深度绑定,带给优然牧业的好处是显而易见的。

正如前文所述,背靠我国奶品龙头之一的伊利股份,优然牧业营收、利润增长迅速、稳定。

并且,双方签订的协议中规定,优然牧业向伊利股份出售的原料奶价格不得低于周边牧场,具体价格依据市场情况及季节性因素,经双方协商制定。

值得注意的是,2017年-2020年期间,优然牧业原料奶的平均价格略高于市场价格。

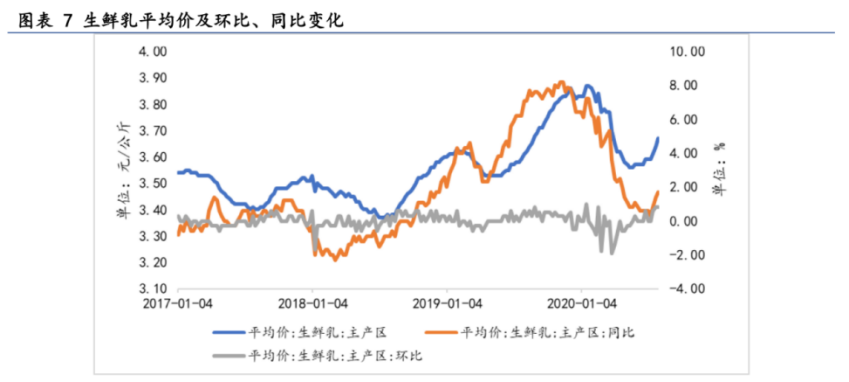

2020年8月7日,华福证券发布的研报显示,2017年-2020年期间,生鲜乳即原料奶的平均价格最高不超过4元/公斤。

而优然牧业招股书显示,2017年公司原料奶的平均价格为4.2元/公斤,到2019年时涨到了4.7元/公斤。2020年,优然牧业原料奶的平均价格又回到了4.2元/公斤。但始终略高于市场4元/公斤的平均价格。

对此,奶业专业杂志《荷斯坦》主编表示,“优然牧业的原料奶品质可能较高,优然牧业原料奶的价格比市场中的原料奶价格高一些也属于正常现象。”

优然牧业也在招股书中回应称,公司的原料奶平均价格一般高于市场的平均价格,主要是公司原料奶品质较高所致。

招股书显示,2020年上半年,伊利股份向优然牧业购买原料奶的采购费用为30.67亿元。根据优然牧业原料奶4.2元/公斤的平均价格计算,伊利股份向优然牧业购买了约73.02万吨原料奶,占后者上半年原料奶总销量(75.36万吨)的96.9%。

当然,这一合作模式可能会导致大客户依赖现象。

招股书显示,优然牧业的应收账款及应收票据由2017年的4.08亿元,增加至2019年的9.74亿元。其中,来自伊利的应收账款由0.95亿元增加至1.46亿元,占当期应收账款总额的比例由23.28%缩减至14.99%。

(截图来源于优然牧业招股书)

对此,优然牧业在招股书的风险提示中提到,公司无法保证与伊利股份进行的合作可以长期保持收益。如果双方合作出现问题,将会对公司营收造成重大不利影响。如果伊利股份没有及时付款,优然牧业现金流及财务将遭受重大影响。

同时,优然牧业指出控股股东——伊利股份对公司拥有重大影响力,当控股股东的利益与其他股东利益不完全一致时,其他股东的利益可能受到一定影响。

原料奶之争

乳品巨头高度掌控奶源企业,在行业内并非个例。

时间回到2014年。

彼时,多家小型牧场因原料奶价格下跌退出市场,导致原料奶供应减少。而小型牧场的退出,恰好为大中型牧场迎来新的发展机遇。

下游乳制品企业为了保证稳定的原料奶供应,开始大举收购大中型牧场。

例如,2017年3月,我国另一家乳业巨头蒙牛乳业(2319.HK),以25.27亿元的价格收购现代牧业(1117.HK)61.25%股权,成为现代牧业的控股股东。2020年7月,蒙牛乳业成为中国圣牧(1432.HK)第一大股东,持有中国圣牧17.51%股权。此外,蒙牛乳业旗下还控股富源牧业。

2020年1月,伊利股份又通过旗下控股子公司优然牧业,持有以规模化奶牛养殖为主营业务的赛科星(834179.OC)58.36%股权,完成对后者的收购。收购完成后,优然牧业为赛科星控股股东。

9月27日,伊利股份公告公司新设立的控股子公司Wholesome Harvest Limited计划通过要约收购的方式以16.59亿港元(约14.6亿人民币)收购中地乳业(1492.HK)部分股权。转让完成后,伊利股份间接持有中地乳业43.75%股权。

除此之外,近年来,中国飞鹤(6186.HK)也完成了对原生态牧业(1431.HK)的收购,前者持有原生态牧业71.27%股权;光明乳业(600597.SH)接盘辉山乳业(现已被退市);新希望(000876.SZ)收购夏进乳业部分股权。

对于多家乳制品巨头收购奶源资源的这种现象,中国消费品营销专家肖竹青表示“现在国内奶源竞争非常激烈,奶源之争核心为品质之争。乳制品的消费已经非常细分,各个乳制品企业都在强化品质。高端品质的背后需要有奶源做支撑”。

知名经济学家宋清辉指出,“目前,国内奶源格局已经基本形成,占据最大势力版图的是蒙牛、伊利两大巨头,其他的份额较少。得奶源者得天下,优然牧业赴港上市或为奶源之争愈演愈烈的表现”。

奶业专业杂志《荷斯坦》主编豆明则认为“优然牧业赴港上市不能视为奶源之争。优然牧业通过上市融资扩建牧场,增加奶源供给,解决奶源短缺问题”。

行业现状方面,我国原料奶自给率不足,市场需求量巨大。《2020中国奶业统计资料》显示,2019我国原奶产量是3200万吨,占全球市场份额不到4%;当期我国乳制品进口量却高达1572.3万吨,占比全球乳制品进口份额高达20.5%,位居第一。一低一高之下,足见我国原料奶自产供给方面巨大的发展机会。

也正是基于对于原料奶供应端的担忧,“奶业振兴”成为国家层面的产业战略布局。根据国务院发布的《关于推进奶业振兴保障乳品质量安全的意见》,采用规模化、更科学、更规范的养殖方法,保证可靠的产品品质,是未来奶牛畜牧产业发展的大趋势。

博望财经

博望财经

猎云网

猎云网

野马财经

野马财经