富国基金发新受基民“质疑”:曹文俊旗下7基金同质化严重,顶流朱少醒跌落“神坛”

市场挣钱效应强时,基民对基金管理费收入较为理解,但基金产品亏损仍要收取基金管理费,这一直是基民难以接受的问题。今年来基金管理费再度成为公募热议话题,笔者认为,作为机构投资者,只有将持有人与管理人的利益深度绑定,未来公募行业才能越走越远。

(数据来源于天天基金网)

近日笔者发现,经历前8个月市场剧烈震荡,富国基金旗下产品业绩并不理想。除了富国基金顶流朱少醒所管理的产品出现亏损外,富国基金旗下其他产品表现也不尽人意。笔者还发现,近期正在发行新基金的曹文俊,其旗下7只基金持股同质化严重,而且90亿资金疯狂押注这十股,这种把鸡蛋全放一个框里的策略是否合适?

01

鸡蛋全放一个框里是否合适?

(数据来源于天天基金网)

据天天基金网显示,曹文俊近期正在发行一只新基金——富国融裕两年持有期混合A/C属于混合型-偏股基金,该基金集中认购期8月4日—8月25日。曹文俊曾任申银万国证券研究所助理分析师,申万巴黎基金管理有限公司研究员,交银施罗德基金管理有限公司高级研究员、基金经理助理、基金经理;自2017年6月加入富国基金管理有限公司,现任富国基金权益投资部高级权益基金经理。

(数据来源于天天基金网 截至8月22日)

据天天基金网显示,曹文俊累计任职时间9年又64天,目前管理基金规模90.64亿元,任职期间最佳基金回报108.75%。笔者发现,曹文俊旗下有7只在管基金,按照目前的业绩,无论短周期还是长周期其业绩都出现亏损,近3月来7只基金全部出现亏损,其中富国转型机遇混合亏损最大,其收益率-4%。

近6月来7只基金也均出现亏损,其中富国转型机遇混合亏损最大,其收益率-14.73%;富国天旭均衡混合A/C收益了分别-14.06%、-14.33%;近1年来也有7只基金出现亏损,其中富国转型机遇混合仍亏损最大,其收益率-19.23%;富国天旭均衡混合A/C收益率分别-18.28%、-18.76%;近2年来有4只基金出现亏损,其中富国转型机遇混合亏损最大,其收益率-23.13%;富国稳健策略6个月持有混合A/C收益率分别-21.18%、-22.12%。

(数据来源于天天基金网)

我们先看看亏损最多的富国转型机遇混合基金,据天天基金网显示,富国转型机遇混合成立于2018年4月25日,截至今年2季度末基金规模21.14亿元,8月22日基金单位净值1.7787。该基金成立时间较长,自成立来基金收益率77.87%,今年来收益率-10.89%,近6月来收益率-14.73%,近1年来收益率-19.23%,近2年来收益率-23.13%。

(数据来源于天天基金网)

基金业绩亏损,有基民抱怨,持续一年多的业绩下滑,客观地说有基金经理对市场的误判,也有基金公司的失职,这毕竟是支混合基金,一年多的低迷,重要的是时至今日和同类行业平均水平的差距依旧没有缩小。从近段时间看,大部分基金都强力反弹,但这支基金即使在十大重仓股票全部上涨并且几只大涨的情况下,也只有不到1个点的涨幅,而且今年以来1个点的涨幅罕见,可以看出选股策略和标准出了问题。

作为一个头部基金公司,应该有完善的管理体制和投研团队,为什么能忍受一支基金持续一年多的业绩不及预期基,它不是主题基金,不受行业限制,基金公司有没有起到管理监督的作用,有没有考核标准。难道只有在舆论压力下只会更换基金经理,不能提前干预。

(数据来源于天天基金网)

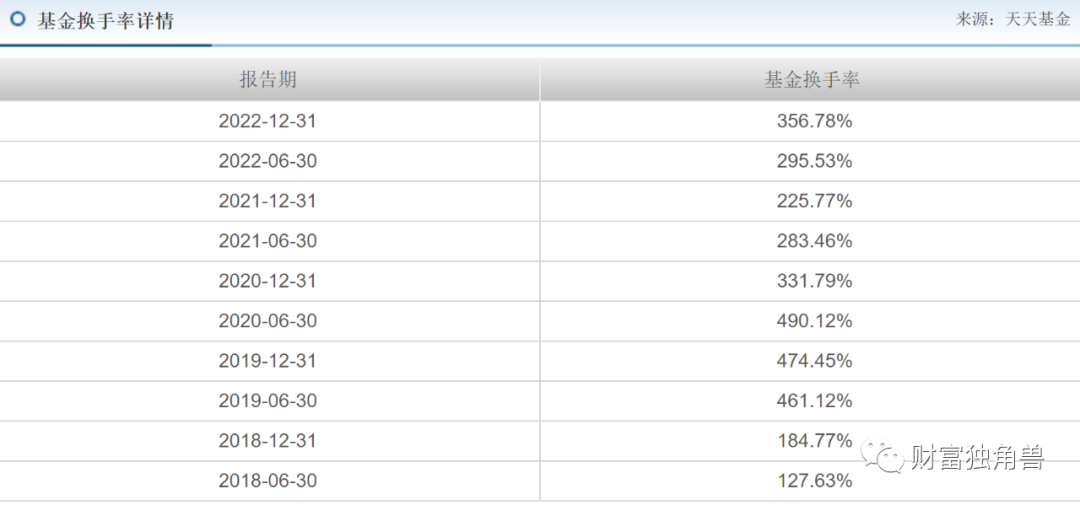

据天天基金网显示,该基金换手率也存在一定问题,2018年那会还维持在200%以内,但自2019年以后,基金换手率一直在200%以上飞速增长,2019年2季度、2019年4季度、2020年2季度换手率分别461.12%、474.45%、490.12%。2022年4季度换手率还维持356.78%。

笔者发现,在关于加快推进公募基金行业高质量发展的意见中,有一项强调着力提升投研核心能力。引导基金管理人构建团队化、平台化、一体化的投研体系,提高投研人员占比,完善投研人员梯队培养计划,做好投研能力的积累与传承,扭转过度依赖“明星基金经理”的发展模式。

推动基金管理人实现宏观、策略、行业和公司全维度的研究覆盖,切实提高股票发行定价能力。引导基金管理人坚持长期投资、价值投资理念,采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为,切实发挥资本市场“稳定器”和“压舱石”的功能作用。推动基金管理人夯实信用风险研究能力,建立健全各类金融工具和交易对手的内部评级体系,重视内部评级结果的应用和转化,坚守投资纪律。

(数据来源于天天基金网)

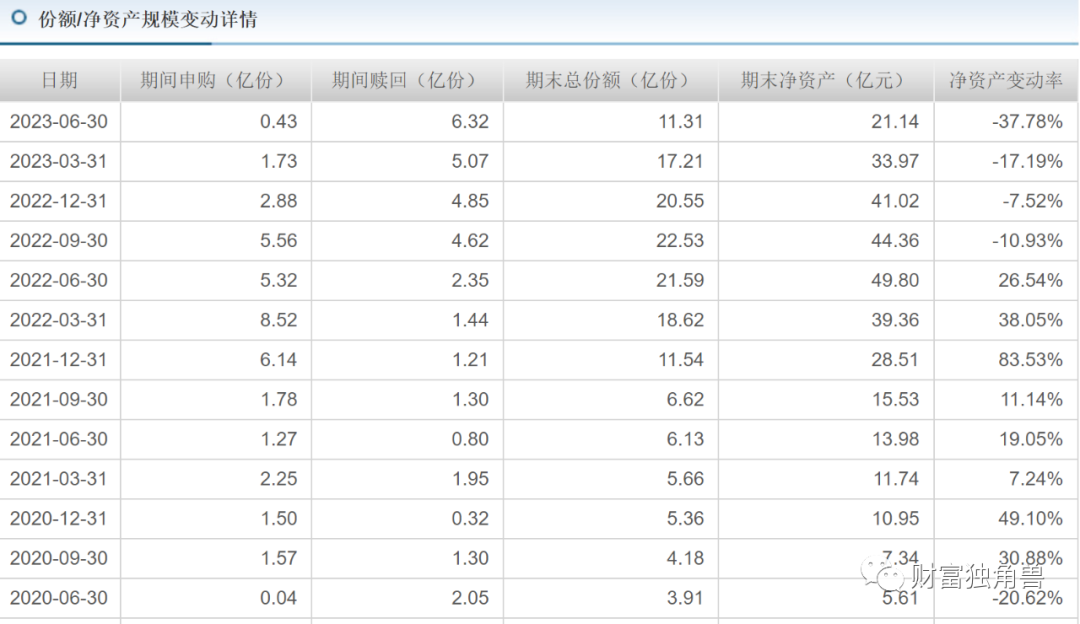

有基民表示,规模缩小了一半多了,散户基本上跑完了。笔者也发现,该基金2022年2季度规模曾有49.80亿元,但截至2023年6月30日,富国转型机遇混合,期末净资产21.14亿元,比上期减少37.78%。笔者还发现,在持有人变动详情中,2022年4季度末机构持有比例84.36%,个人持有比例15.64%。这种情况是较为微妙,后续该基金规模变化,笔者会持续关注。

(数据来源于天天基金网)

笔者还发现,曹文俊旗下富国金安均衡精选混合A、富国天旭均衡混合A、富国稳健策略6个月持有混合A、富国趋势优先混合A、富国低碳环保混合、富国优质发展混合A、富国转型机遇混合,总共7只基金前十大重仓股几乎都一致。这些股票是森麒麟、华鲁恒升、永创智能、谱尼测试、瑞丰新材、宝钢包装、赛轮轮胎、迈瑞医疗、温氏股份、中航重机。

(数据来源于天天基金网 截至8月21日)

前十大重仓股持仓趋于一致,亏损盈亏也会趋于同步。据天天基金网显示,富国天旭均衡混合A/C任职回报分别-17.30%、-18.05%;富国趋势优先混合A/C任职回报分别-17.62%、-18.39%;富国金安均衡精选混合A/C任职回报分别-20.18%、-20.98%;富国稳健策略6个月持有混合A/C任职回报分别-20.92%、-22.11%;富国低碳环保混合任职回报-4.23%。

而对于“抱团”式炒股,笔者认为,该行为将对资本市场稳定造成不确定影响,不可持续。笔者发现,通常基金经理会通过自己调研、内部研究员及卖方推票等方式来选择投资标的,但一家公司有数十位基金经理集体看好一只或几只个股并同时间买入的话,不排除是公司的集体行为。

如果一家公司,尤其权益规模大、手握资金量大的公司集中买入某一只或某几只个股,那么这几家上市公司的定价权就可能掌握在这家公司手中,当然可以从股价上也能表现出来在集中建仓期间股价会出现大幅上涨,不过一旦资金又集中撤离就可能会对上市公司股价出现“砸盘”现象。

02

朱少醒业绩亏损规模持续下降

券商系基金公司固收类业务占比6成

作为“老十家”的富国基金,成立于1999年,目前股东构成为海通证券、申万宏源证券、蒙特利尔银行分别持股27.775%,山东金融资管持股16.675%。自2015年突破1000亿以后,基金规模持续上升,2022年6月30日,富国基金资产规模达9329.39亿元,在150家基金公司中排名第7,三年间排名增长了9位。

值得关注的是,2022年二季度创高后,富国基金的规模曾出现下降,2023年1季度富国基金规模降至8786.08亿元,截至2023年2季度末基金规模又回升至9151.77亿元。除了基金规模有所波动外,富国基金的净利润也出现变化,据2022年年报显示,富国基金2022年度实现营业收入73.59亿元,同比下降11.4%;净利润20.66亿元,同比下降19.42%。

(数据来源于同花顺 截至8月22日)

作为券商系基金公司,固收类业务仍占据6成,权益类产品仅占比三成。据公开数据显示,截至2季度末富国基金规模9151.77亿元,其产品结构货币基金规模2960.56亿元,占比32.41%;债券型规模2760.81亿元,占比30.22%;混合型规模2025.32亿元,占比22.17%;股票型规模1266.40亿元,占比13.86%。

值得关注的是,作为富国基金的顶梁柱,朱少醒一直是市场关注的焦点,鼎盛时期朱少醒以其高收益被业内人称之为公募基金的“巴菲特”,富国天惠自成立以来几乎一路向上的收益曲线,但是近年来这只基金的业绩却落后于同类平均水平。

(数据来源于天天基金网 截至8月22日)

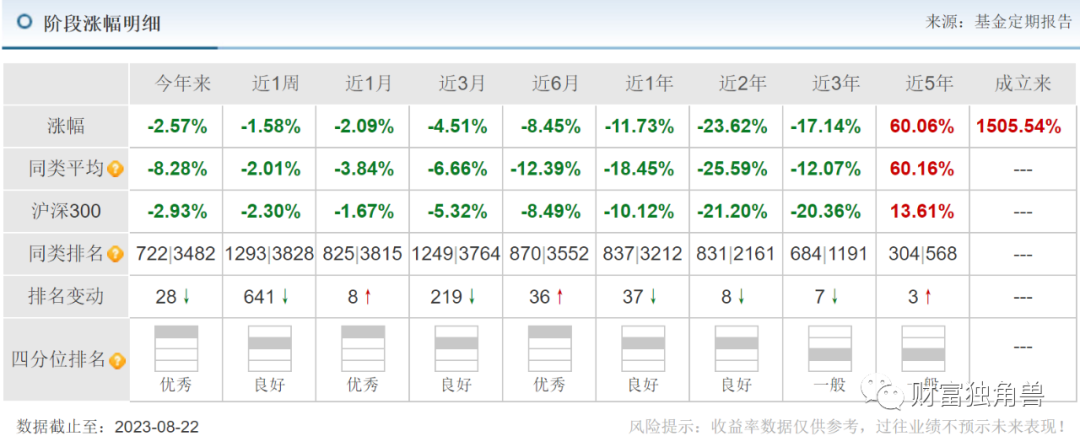

据天天基金网显示,今年来富国基金顶流基金经理朱少醒的业绩也并不好,仅存的两只基金近2年来均跌超20%。截至8月23日,朱少醒旗下基金规模321.43亿元,富国天惠成长混合A/B(LOF)近6月来收益率-8.45%,近1年来收益率-11.73%,近2年来收益率-23.62%。

(数据来源于天天基金网 截至8月22日)

据天天基金网显示,富国天惠成长混合A/B(LOF)基金成立于2005年11月16日,截至8月23日基金单位净值2.5488,目前基金规模299.09亿元。该基金成立时间周期很长,自成立来收益率高达1505.54%,但近年来业绩并不好,近6月来收益率-8.45%,近1年来收益率-11.73%,近2年来收益率-23.62%,近3年来收益率-17.14%。

(数据来源于天天基金网 截至8月22日)

据天天基金网显示,有基民表示,感觉这是一支烂的不能再烂的基金,买了它三年,感觉他唯一的任务就是不停的跌跌跌 !都跌成这个死样了,还在跌呢。要撤出已经亏得很惨,不撤么还在跌!恰似堵车堵在高速路上。走也不是,不走也不是。甚至有基民表示,拿了三年,亏损还本要几年?有可能回本吗?

为何老将朱少醒现在的业绩会有如此大的落差?或许我们可以从每个季度的持仓中看出一些端倪,自2021年初以来该基金一直持有白酒和医药股,不过,自2022年以来,市场结构已经发现变化,白酒和医药板块估值持续下降,但是富国天惠成长混合基金仍重仓贵州茅台、五粮液、伊利股份。

对于朱少醒的持仓,有基民表示,老朱买宁德确实是个错误,在行业最有发展前景的时候没买,现在却高位接盘了。还有基民表示,持有该基金也有2年时间了!投资获的利又都跌回到两年前了!白白投资了两年!真是医药配白酒,一无所有呀,太难了。

(数据来源于天天基金网)

笔者发现,该基金自2021年2季度持有149.08万股,2021年3季度其持有宁德时代243.01万股,2021年4季度持有310.77万股,2022年1季度持有320万股,2022年2季度持有350.15万股,2022年3季度持有350万股,2022年4季度305万股。到了2023年1季度在宁德时代暴跌时,该基金减持至200万股,2023年2季度又增持至320万股,这时候增仓是否是明智之举呢?咱们拭目以待。

从该基金整体持仓节奏看,尽管在宁德时代股价上涨时持有一些股份,但2021年3季度正好是宁德时代股价最高位,2021年12月3日宁德时代股价692元/股,此后宁德时代股价下跌,而2022年二季报,朱少醒增持宁德时代至350.15万股,截至2023年8月24日股价跌至235元/股,区间跌超50%。如此押注宁德时代,富国天惠成长混合A/B的业绩大幅回撤也是情理之中。

(数据来源于天天基金网)

除了押注宁德时代失利后,笔者还发现,今年来该基金又积极持有金域医学,2022年4季度该基金持有金域医学450万股,到了2023年1季度突然增持至1220万股,跃升至第二大重仓股,2023年2季度降至1100万股。然而,2023年2月14日至8月24日金域医学股价跌幅32.23%。

(数据来源于同花顺 截至8月23日)

在回撤率方面,在近5年中,该基金的下行风险为13.1652%,持平同类平均;最大回撤为37.9786%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为中。

受到净值回撤影响,富国天惠精选成长A基金规模从2021年年中的408.52亿元高点,截至2023年2季度末299.09亿元,两年时间,规模缩水106.23亿元,缩水幅度26%。虽然朱少醒旗下基金业绩出现亏损,富国基金仍然收入高额的管理费。巨大的规模,也让富国收了不菲的管理费。富国天惠精选成长A近一年浮亏12.21%。2022年管理费却收取了5.13亿元。

猜你喜欢

富国基金曹文俊旗下基金一拖九,基民用脚投票大额赎回,重仓永创智能引质疑

今年上半年,富国基金实现营业收入29.18亿元,同比下降20%;实现净利润7.74亿元,同比下降27.40%。富国基金两年合计亏掉1032亿元,李元博在管基金跌超40%后卸任

2023年富国基金旗下基金产品合计亏损247亿元。更早的2022年,富国基金旗下产品合计亏损高达785亿元。

财富独角兽

财富独角兽