卖“布”半年赚8亿,关联交易被问询!优全护理IPO胜算几何?

2020年初,新冠疫情爆发,大家对于口罩的需求急速攀升。与此同时,口罩价格飙升,即便如此仍然是“一罩难求”。

浙江优全护理用品科技股份有限公司(简称“优全护理”)所生产的纺粘非织造材料和水刺非织造材料等作为防疫物资生产的主要原料,市场需求量短期内急剧增加。

2020年上半年,优全护理的业绩表现极其亮眼。公司2020年上半年营收多于近3年任一年的全年营收,公司归母净利润则达到2019年全年的8倍。

然而,喜悦的心情似乎并没有停留太久,公司就被一纸罚单吹散。优全护理的子公司因在疫情期间哄抬熔喷布等防疫物资价格受到通报,并处罚款190万元。

近日,优全护理再因关联交易、财务状况等问题受到大众及监管关注,其IPO是否会因此受阻呢?

优全护理于2020年10月30日首次提交招股书,拟登陆创业板。3月2日,正处于IPO关键时刻的优全护理回复了证监会的问询函。

然而,记者注意到优全护理问询函中的问题多达27项,尤其是公司涉及关联交易的问题多次被提及,公司这一次能否顺利进阶呢?

业绩突增,IPO胜算几何?

优全护理主要从事非织造材料和护理用品的研发、生产和销售,公司致力于为下游护理用品生产商及品牌商提供品质化、多样化、功能化的非织造材料和护理用品。

其中,非织造材料分为水刺非织造材料、纺粘非织造材料和热风非织造材料,主要应用于卫生、医疗产品领域,主要客户包括金红叶、韩国AJ、上海美馨等下游护理用品生产商。护理用品主要包括湿干巾和纸尿裤,主要客户包括babycare、网易严选和十月结晶等品牌商。

(图片来源:招股书)

从公司业绩来看,2017年优全护理营收为10.08亿元,2018年增至11.51亿元,2019年进一步增至13.16亿元,营收增长较为平稳。然而,公司净利润波动较为严重,从2017年的0.64亿元降至2018年的0.52亿元。不过,2019年,公司净利润同比实现翻番,达1.01亿元。

(图片来源:公司官网)

其实,最引人注目的还是优全护理2020年的业绩表现,受疫情因素影响,其营收、净利润均实现爆发式增长,仅半年的时间,其营收和净利润分别高达18.8亿元、8.63亿元,已远超其2019年全年实现的营业收入、净利润。

其中,优全护理纺粘非织造材料和热风非织造材料共实现销售收入10.70亿元,较2019年度增长2.45倍。

具体来看,公司非织造材料销售收入占主营业务收入的比例分别为81.65%、76.54%、68.90%和80.82%,2017年-2019年呈现下降趋势,而2020年1-6月非织造材料销售收入占比上升至80.82%。

对此,优全护理在招股书中解释称,因公司产业链整合不断加深,护理用品收入占比逐年增加;而2020 年上半年因新冠肺炎疫情使得市场对纺粘非织造材料需求急剧增加,公司纺粘非织造材料量价齐升,促进非织造材料销售收入大幅增长。

关联交易或成IPO命门?

业绩增长喜人,不过在翻阅招股书时发现,优全护理关联交易颇多,这或将成为影响公司IPO进程的一个关键点,该问题的重要性也体现在了证监会对其的问询函中。

其中,记者首先注意到的是,优全护理关于生产方面的问题。公司曾与多家参股或控股公司发生代收代付水电、蒸汽及天然气费用,资产租赁及转让、受让商标等问题。

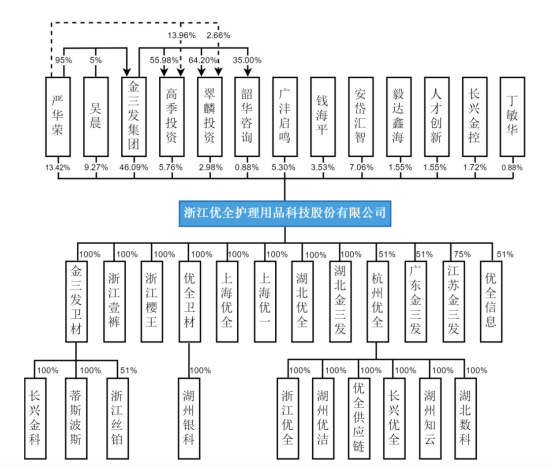

招股书显示,除优全护理外,公司实际控制人严华荣和吴晨夫妇控股多家企业,包括金三发集团、浙江金三发新材科技有限公司、金三发国际集团(香港)有限公司、浙江金三发粘合衬有限公司、长兴金三发进出口有限公司、长兴金晨服装辅料有限公司;此外还参股了浙江永金茶业有限公司。除了参控股上述企业之外,严华荣和吴晨还布局金融领域,通过金三发集团参股了浙江长兴联合村镇银行股份有限公司和浙江长兴农村商业银行股份有限公司。

(图片来源:招股书)

2019年2月26日起,优全护理无偿授权关联方金三发粘合衬和金三发科技6个商标使用权。

(图片来源:公司官网)

商标作为公司或企业的重要财产,是区别与其他商品的重要标志,也是用户辨认的最重要方式之一,但是商标的取得必须经过规定程序才能取得,这样其他公司不会侵犯该公司已登记的商标。

如今,优全护理无偿将自己的商标授予关联公司使用,该行为已构成关联交易。

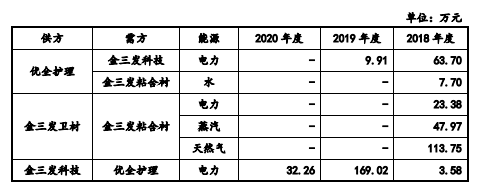

除了授权关联公司无偿使用商标外,报告期内,优全护理与关联方之间因办公楼、厂房租赁及部分厂房相邻等原因,存在水电气汽等费用代收代付情况,相关方按照各自实际耗用的水、电、蒸汽和天然气结算相关费用。

(图片来源:招股书)

优全护理的关联交易远不止于此,还包括为受让不动产 、为关联方代收政府补助金、资金拆借等问题。

资金拆借繁多,IPO前进行清理

除了关联交易之外,优全护理的资金拆解问题也受到了关注。根据招股书披露来看,优全护理存在与金三发集团、浙江金三发新材科技有限公司、浙江金三发粘合衬有限公司等企业拆借资金的问题。

经梳理发现,2017年优全护理存在无真实交易背景的票据融资行为。根据金三发卫材、金三发科技、金三发粘合衬以及金三发集团签署的四方债权债务抵销协议,2017年,优全护理的子公司金三发卫材应付金三发科技662.72万元和应付金三发粘合衬118.16万元,最终这些应付款项以金三发卫材应收金三发集团款项中的780.88万元抵销。

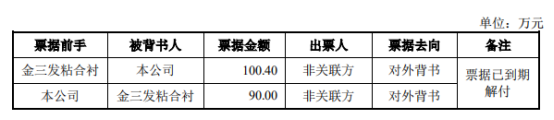

出于降低整体资金成本和提高经营效率的考虑,2017年度优全有限与金三发粘合衬之间就银行承兑汇票进行了统筹安排。金三发粘合衬向优全有限转让票据合计100.4万元,优全有限向金三发粘合衬转让票据合计90万元。

这些行为涉及无真实交易背景的票据融资行为以及视同资金拆借。

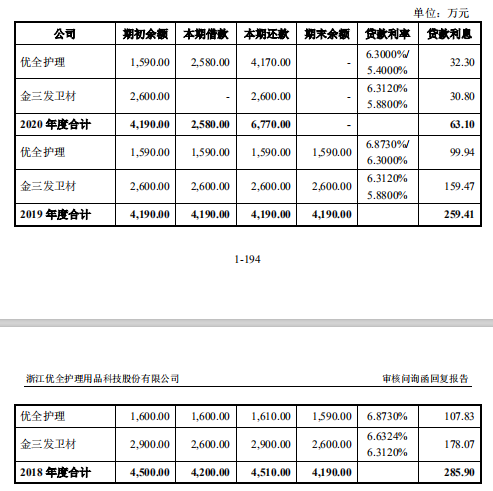

(图片来源:招股书)

对于此问题,优全护理在招股书中表示公司与关联方之间不规范的资金往来情形主要发生于2018年,已逐步得到了清理和规范,且自2019年起不再新增与关联方的资金拆借行为。然而,优全护理是在2020年10月提交的招股书,也就是说,公司的资金拆借问题也是在上市前才开始整改。

2019年后,优全护理虽然在多项问题中有了整改,但是否能保证未来与关联方的资金往来和交易不再出现?

并且,优全护理还布局了金融领域,投资参股了浙江长兴联合村镇银行、浙江长兴农村商业银行。其中,优全护理与浙江长兴农村商业银行又存在借款行为。

(图片来源:招股书)

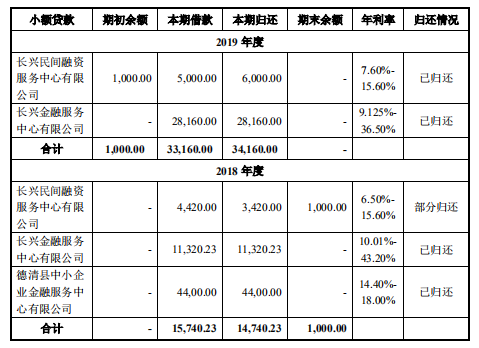

除此之外,优全护理曾于2018年向小额贷款公司借款1.57亿元,利率在6.5%以上;2019年,公司借款金额进一步增加至3.32亿元,利率再次攀升至7.6%以上。截止目前,优全护理与长兴民间融资服务中心有限公司的借款金额还有部分未归还,利率为6.50%-15.60%。

(图片来源:招股书)

新冠疫情下,虽然优全护理业绩增长迅猛,2020年的收入表现亮眼。不过,优全护理关联交易频繁,与关联方在客户、供应商、技术、人员、资产、业务、商标、办公场地、财务管理等问题无疑都会给公司未来业绩的持续增长带来不利影响。且其资金拆借和借款利率长期下去也会影响资金流转。

猜你喜欢

北京热门地段住一晚要500元,商旅需求激增,经济型酒店集体涨价

经济型酒店也不经济了,最近北京的酒店价格突然集体上涨,部分热门地段的如家、汉庭突破500元,全季、桔子酒店基本600元以上,亚朵等更是普遍涨到700元以上。

野马财经

野马财经

动点科技

动点科技

市界观察

市界观察