超30亿永煤债爆雷背后,海通证券、中诚信等金融机构没有一个是无辜的

永煤控股债券违约的背后,参与的金融机构没有一个是无辜的。

11月10日,AAA级国企永城煤电控股集团有限公司(简称:永煤控股)毫无预兆发出公告,称自己的10亿债券已构成实质性违约,市场哗然。11月23日,永煤控股提议对违约债券先行兑付一半本金,剩余本金展期270天。

可惜,屋漏偏逢连夜雨,11月23日,永煤又有两只债券违约,涉及本息金额总计20.57亿。

与永煤控股相关的金融机构,海通证券、中原银行、兴业银行、光大银行、中诚信评级机构、希格玛会计师事务所被监管调查。值得一提的是,永煤违约后第二天,中诚信火速将永煤控股的评级由AAA下调至BB,并列入降级观察名单。

金融机构稍微研究一下永煤控股的资产情况,很容易知道其资产质量不高,甚至还有流动性风险存在。然而,机构帮永煤发行上百亿债券,还给出了最高的AAA评级,成为永煤爆雷路上的“帮凶”。

01

永煤控股的流动性危机早已存在

11月10日,永煤控股称公司因流动资金紧张,2020年第三期超短期融资券“20永煤SCP003”到期不能足额偿付本息,已构成实质性违约,违约本息金额共计10.32亿元。

永煤是一家传统产业公司,主要从事煤炭、化工、有色金属等业务,控股股东是河南省最大的国企——河南能源化工集团有限公司(下称“豫能化”),实控人是河南省国资委。

2018年第三季度以来,永煤连续亏损8个季度,直到2020年第三季度才实现1.02亿净利润,2020年前9个月累计亏损3.19亿。

从资产负债表中,很容易看出永煤流动性紧张。下图左边是永煤控股母公司本体,右边是永煤控股及其合并报表的子公司。

资产端,2020年9月末,母公司货币资金67亿,合并报表为470亿,这就是说公司的货币资金主要在各个子公司手里,母公司可动用的货币资金相对较少。

一家传统行业的公司,应该是重资产模式的。而母公司用于生产经营的固定资产和在建工程很少,资产主要以长期应收款以及长期股权投资的形式存在。可以看出母公司走轻资产路线,主要以投资活动为主,生产活动是下面的子公司在做。

负债端,母公司短期有息负债合计223亿,合并报表为421亿,母公司占比53%,长期应付债券全部都在母公司身上,公司有息负债主要在母公司这边。

资金少,负债多,这就造成了母公司资产和负债的不匹配,货币资金和短期有息负债间存在156亿的资金缺口,短期偿债压力非常大。虽然合并报表有470亿货币资金,但其中约有400亿在子公司手里。永煤控股想要随意支配子公司手里的钱不会很容易,都知道借钱容易还钱难,子公司把钱周转给母公司,就会影响自己的现金流。

为了还债,永煤控股一直采用“借新还旧”的模式。2020年前3季度,母公司取得借款收到现金208亿,偿还债务支付现金254亿,而经营活动流入现金只有7.35亿,微不足道。一旦在市场上借不到钱,母公司现金流将更为紧绷。2020年8月,控股股东豫能化就曾发债帮永煤控股还钱。

经营持续亏损,主要靠融资维持现金流,货币资金与短期有息负债的缺口巨大,这些问题长期困扰着永煤控股本体,却被专业的金融机构无视了。

02

中诚信9个月62次提高企业评级

永煤控股债券违约让市场震惊,一方面,因为永煤控股是国企。其实,国企刚兑早就被打破了,2015年4月21日,天威集团正式公告未能于当日兑付“11天威MTN2”的利息,构成违约,这是第一例国企债券违约。

不过,“11天威MTN2”当时的评级是AA+,并非最高的AAA等级。这次让市场巨震的另一个原因,就是永煤控股的AAA评级。

那么,给出永煤控股AAA级的中诚信客观吗?

据媒体统计,截至2020年9月23日,有9家评级机构总计调高企业主体评级298次,涉及259家企业。其中,中诚信调高主体评级62次,位列第三,占比21%。

企业评级被调高,意味着企业信用变好,更容易发债且发债利率可以降低,这就帮企业融到了钱,减少了利息支出。

目前,我国评级机构采用“发行人付费”的商业模式,此模式下,评级结果容易有利于债券发行人。发行人为了更高的评级,哪怕多支付一点费用都是值得的。而评级机构为了抢客户,也不会得罪客户。就如同券商研报,几乎都是“看多”,少有“看空”一样。通常都是在发行人出事后,才火速降低评级,无法为投资者提供客观准确的前瞻性参考。

2020年,疫情影响下,我国AAA级的债券发行人占比约为35%,较2019年增长2个百分点,AAA级发行额占总发行额的比例为63%,较2019年增长3个百分点,这两个比例不降反升。

而美国,2019年AAA级债券占全部债务发行额的比例仅为0.9%,AAA级债券发行人占比也低于1%。AAA级别的债券,在美国是稀缺物种,在我国多如牛毛。

中欧商学院教授巫和懋文章指出,我国存在债券“评级虚高”的现象(AA评级以上的公司占比超过90%),无法客观、准确、及时地揭示债券的信用风险,当前债券评级系统未能为投资人提供足够的客观评价。

03

激进的海通证券频繁踩雷

永煤债波及的金融机构中,最早被监管点名的是海通证券。

监管称,由于海通证券股份有限公司及其相关子公司涉嫌为永煤控股违规发行债券提供帮助,交易商协会对海通证券及其相关子公司启动自律调查。

“20永煤SCP003”的主承销商是光大银行和中原银行,并不是海通证券。但是,“20永煤SCP003”违约可能触发“20豫能化CP002”交叉保护条款,导致交叉违约。而“20豫能化CP002”主承销商就是海通证券。

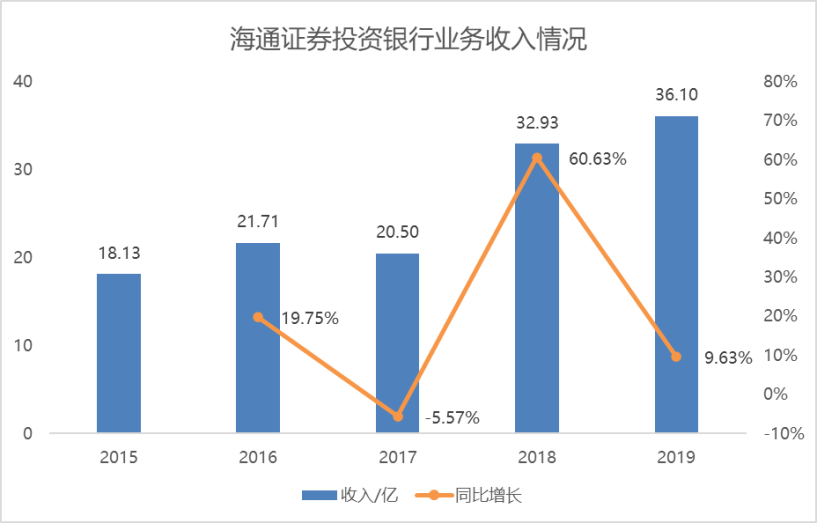

海通证券是一家老牌证券公司,1988年成立,2007年在上交所上市,2018年投行业务收入大幅增长。

2018年,正是海通证券投行业务收入高速增长的年份。2018年,海通证券投行业务收入33亿,同比增长61%,而2017年和2019年,该业务增速分别为-6%和10%。

2018年,隶属于投行业务的债券承销业务显著增长。2018年,海通证券完成主承销债券项目415个,同比增长50%;承销总额2550亿,同比增长29%。其中,公司债承销140只,同比增加46只,承销金额840亿,同比增长45%。

2020年,海通证券开始为2018年的“激进”买单。

此前有媒体报道,Wind数据显示,截至2020年9月23日,2020年以来我国债市共计发生129次违约,其中海通证券参与主承销共计违约21次,排名第一,占比16%。海通证券的违约债券主要来自北大方正,共17只,其他分别为新华联1只、泰禾集团2只、宁波银亿1只。需要注意的是,其中有10只违约债券是2018年发行的。

2020年7月,中国证券业协会表示,协会关注到海通证券、中信证券、中信建投证券等8家证券公司在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑。公司债承销业务迅猛发展的海通证券似乎有“低价抢食”之嫌。

如今,永煤债爆雷更是让海通证券处于风口浪尖。

猜你喜欢

海通证券领投,3D传感整体解决方案供应商安思疆科技完成逾亿元B轮融资

基石资本、珠海科创投、睿鲸资本、老股东复星创富,以及深圳南山区政府投资平台南山战新投等联合投资。海通证券被证券会立案调查 涉嫌违法违规

截止2021年6月30日,海通证券总资产达7230.9亿元,实现营业收入234.71亿元,同比增长31.95%;归属于母公司股东的净利润81.70亿元,同比增长49%。海通证券换帅:瞿秋平辞去总经理职位,2020年薪酬达241万元

9月2日晚间,海通证券(600837)发布公告称,公司董事会于9月2日收到瞿秋平先生提交的书面辞职报告。

财富独角兽

财富独角兽

猎云网

猎云网

《财经天下》周刊

《财经天下》周刊

博望财经

博望财经